상속=민법상 상속이란 어떤 사람(법인이 아닌 자연인. 이하, 피상속인)이 사망한 경우 그가 가지고 있던 재산상의 권리와 의무가 다른 일정한 사람(이하, 상속인)에게 포괄적으로 승계되는 것을 말합니다. 그러나 상속세 및 증여세법(이하, 상증세법)에 따른 상속은 민법상 상속을 비롯하여 유증, 사인증여, 특별연고자에 대한 상속재산의 분여, 유언대용신탁, 수익자연속신탁을 포함합니다(상증세법 제2조).

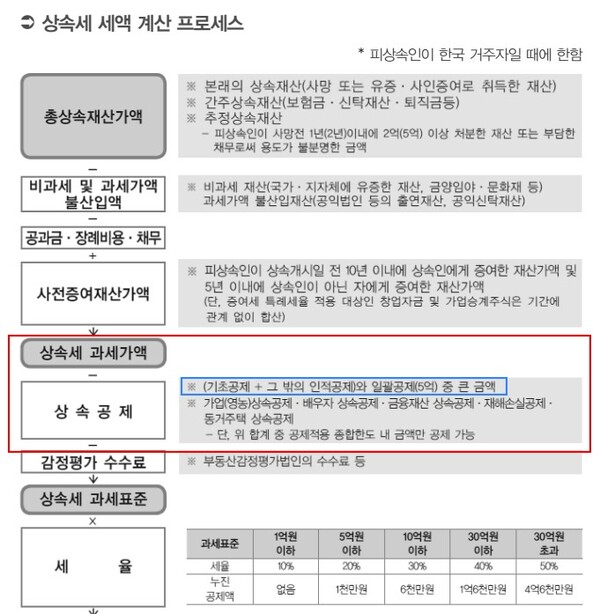

유산세 방식의 상속세=우리나라 상속세는 증여세와 달리 사망한 피상속인의 모든 재산(유산)을 기준으로 세금을 계산하는 ‘유산세 방식’입니다. 다시 말해 ‘유산세 방식’인 상속세는 상속재산이 상속인들에게 분배되기 전, 피상속인의 총상속재산을 가지고 세금을 계산하기 때문에 상속인들에게 분배된 이후 상속인들이 받은 각각의 재산을 기준으로 세금을 계산하는 ‘유산 취득세 방식(증여세)’보다 일반적으로 세금이 많을 수 있습니다.

상속세 납부의무자=피상속인의 상속재산을 기준으로 상속세를 계산한 뒤 상속인 또는 수유자(유증을 통해 재산을 받은 수유자, 사인증여를 통해 재산을 받은 수증자, 유언대용신탁의 위탁자 사후 수익자, 수익자연속신탁의 연속수익자)는 각자가 받았거나 받을 재산의 비율로 상속세를 납부하게 됩니다. 상속인 또는 수유자가 장애인이라고 해서 예외가 될 수는 없으며, 만약 수유자 등이 영리법인일 경우에는 상속세를 납부하지 않고 법인세를 부담합니다(단, 영리법인의 주주들 중에서 피상속인의 상속인이 있을 경우 상속세 부담 가능).

상속세 세액 계산 프로세스. ©신관식

기초공제= 한국 거주자 및 국내에 상속재산이 있는 비거주자가 사망하는 경우 에는 상속세를 계산할 때 상속세 과세가액에서 2억 원을 공제합니다.

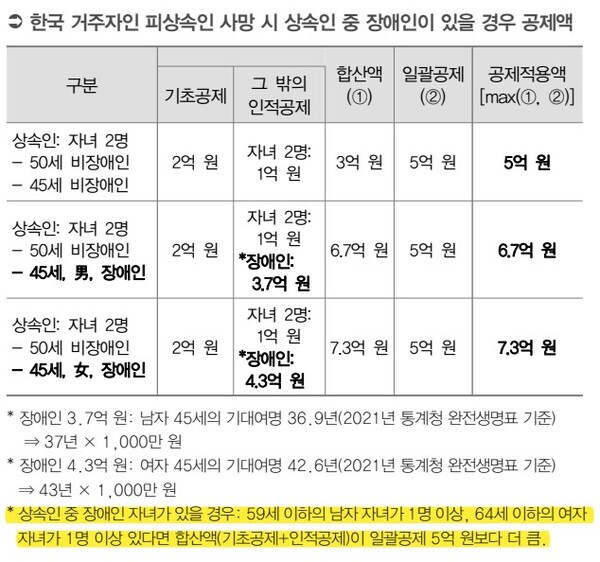

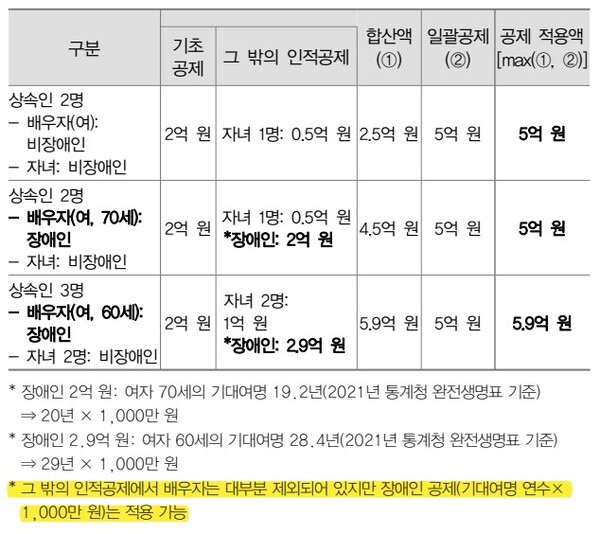

그 밖의 인적공제=그 밖의 인적공제는 피상속인이 한국 거주자일 때만 적용하며 피상속 인의 ① 자녀(태아 포함) 1명당 5천만 원, ② 배우자를 제외한 상속인과 동거가족 중 미성년자가 있는 경우에는 1명당 19세가 될 때까지 남은 연수(1년 미만은 1년으로 계산)에 1천만 원을 곱한 금액, ③ 배우자를 제외한 상속인과 동거가족 중에 65세 이상인 사람에 대해서는 1명당 5천만 원, ④ 배우자를 포함한 상속인 및 동거가족 중 장애인이 있는 경우 통계청장이 고시하는 통계표 기준 1명당 연령별 기대여명 연수(1년 미만은 1년으로 계산)에 1천만 원을 곱한 금액의 합산액을 상속세 과세가액에서 빼줍니다(①, ②, ④ 중복 공제 가능). * 향후 변경될 수 있음

일괄공제=일괄공제는 피상속인이 한국 거주자일 때만 적용하고 위에서 설명한 ‘기초공제’와 ‘그 밖의 인적공제’를 합산한 금액과 5억 원을 비교하여 큰 금액을 상속세 과세가액에서 공제합니다. 다만, 상속세 과세표준 신고를 하지 않는 경우에는 일괄적으로 5억 원을 상속세 과세가액에서 공제하게 됩니다.

한국 거주자인 피상속인 사망시 상속인 중 중증장애인이 있을 경우 공제액. ©신관식

한국 거주자인 피상속인 사망시 상속인 중 중증장애인이 있을 경우 공제액. ©신관식

<참고문헌> 신관식, 장애인 금융 세금 가이드(2023년)

-장애인 곁을 든든하게 지켜주는 대안언론 에이블뉴스(ablenews.co.kr)-